Kondisi pasar saham masih cenderung sideways dari awal tahun hingga saat ini. Terpantau, Indeks Harga Saham Gabungan (IHSG) masih belum mampu melewati level 7.000 dan masih tercatat hanya naik tipis +1,06% YTD (data hingga 3 April 2023).

Namun, saat pasar ekuitas cenderung lesu, obligasi nampak menarik bagi investor. Hal ini terbukti dengan arus masuk (inflow) investor asing ke aset obligasi Rp54,1 triliun sejak awal 2023

Lalu apa yang sebenarnya membuat instrumen investasi obligasi menjadi menarik pada 2023?

Flashback Kinerja Obligasi pada 2022

Jika melihat pergerakan dalam setahun terakhir, performa obligasi pada awal hingga pertengahan 2022 sebenarnya cenderung melemah. Tercatat Indeks Komposit Obligasi (IBPA) hanya tumbuh sebesar +0,01% sepanjang kuartal I-III 2022 (Januari-September) .

Sementara IBPA mampu mencetak kinerja sebesar +3,58% pada kuartal IV/2022 (Oktober-Desember). Kenapa bisa demikian?

Tekanan pada aset obligasi pada Kuartal I-III/2022 tersebut terjadi karena kenaikan suku bunga bank sentral secara signifikan, terutama Bank Sentral Amerika Serikat (The Fed). Bahkan kenaikan suku bunga yang dilakukan The Fed menjadi yang tercepat sejak 1980. Fed Fund Rate (FFR) naik dari 0,25% hingga 5% hanya dalam kurun waktu setahun guna melawan inflasi yang sempat mencapai 9,1% pada Juni 2022.

Fenomena kenaikan suku bunga ini juga terjadi di berbagai negara lain tak terkecuali Indonesia. Bank Indonesia menaikkan suku bunga sejak Agustus 2022 dari 3,5% dan sekarang ditahan pada level 5,75% (per Maret 2023).

Apa Hubungan Suku Bunga dan Obligasi?

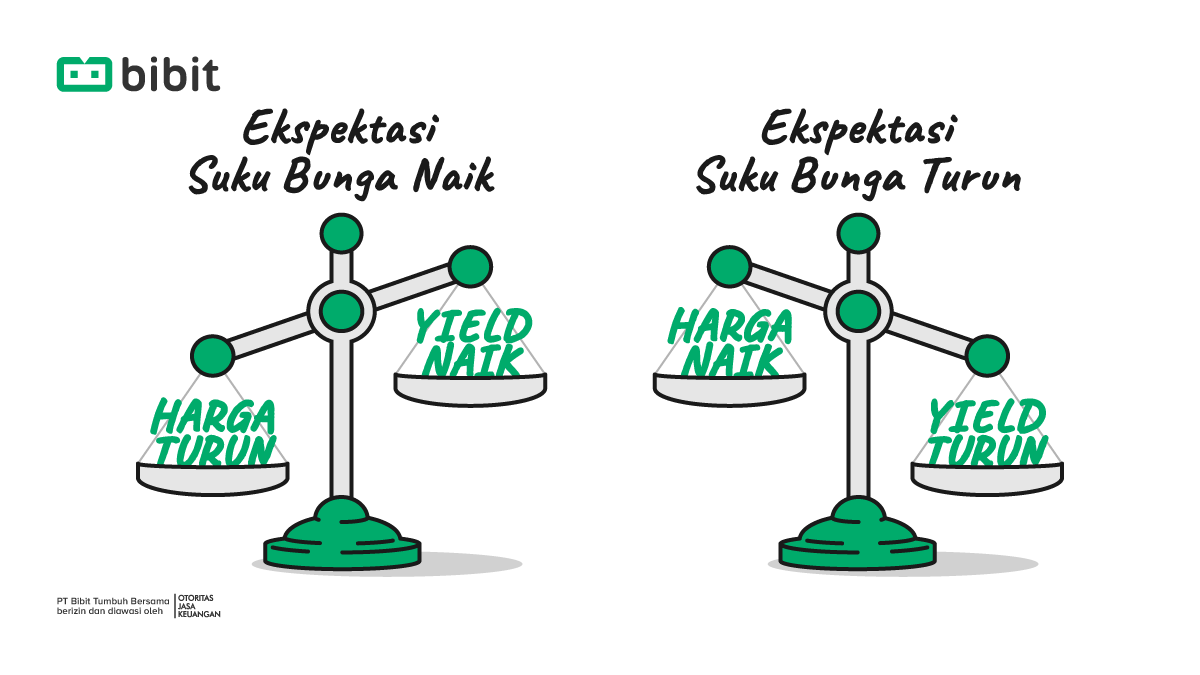

Ekspektasi suku bunga memang menjadi salah satu faktor utama terhadap pergerakan obligasi. Pada dasarnya, pergerakan harga obligasi akan berlawanan dengan ekspektasi suku bunga dan yield (imbal hasil) obligasi. Supaya lebih jelas, perhatikan gambar berikut:

Jadi ketika ekspektasi suku bunga naik, yield (imbal hasil) yang diharapkan oleh investor akan naik. Pergerakan yield berbanding terbalik dengan harga obligasi. Sehingga ketika yield naik maka harga obligasi turun. Contohnya, kamu punya obligasi dengan kupon 4,95%. Namun karena ekspektasi suku bunga sebesar 5,5%, hal ini membuat obligasi yang kamu miliki kurang menarik karena nilai kuponnya di bawah ekspektasi suku bunga. Inilah yang membuat harga obligasi jadi turun.

Namun, sebaliknya, saat ekspektasi suku bunga turun, maka yield yang diharapkan investor juga turun, sehingga harga obligasi akan cenderung naik!

Situasi Suku Bunga Bank Indonesia Saat Ini

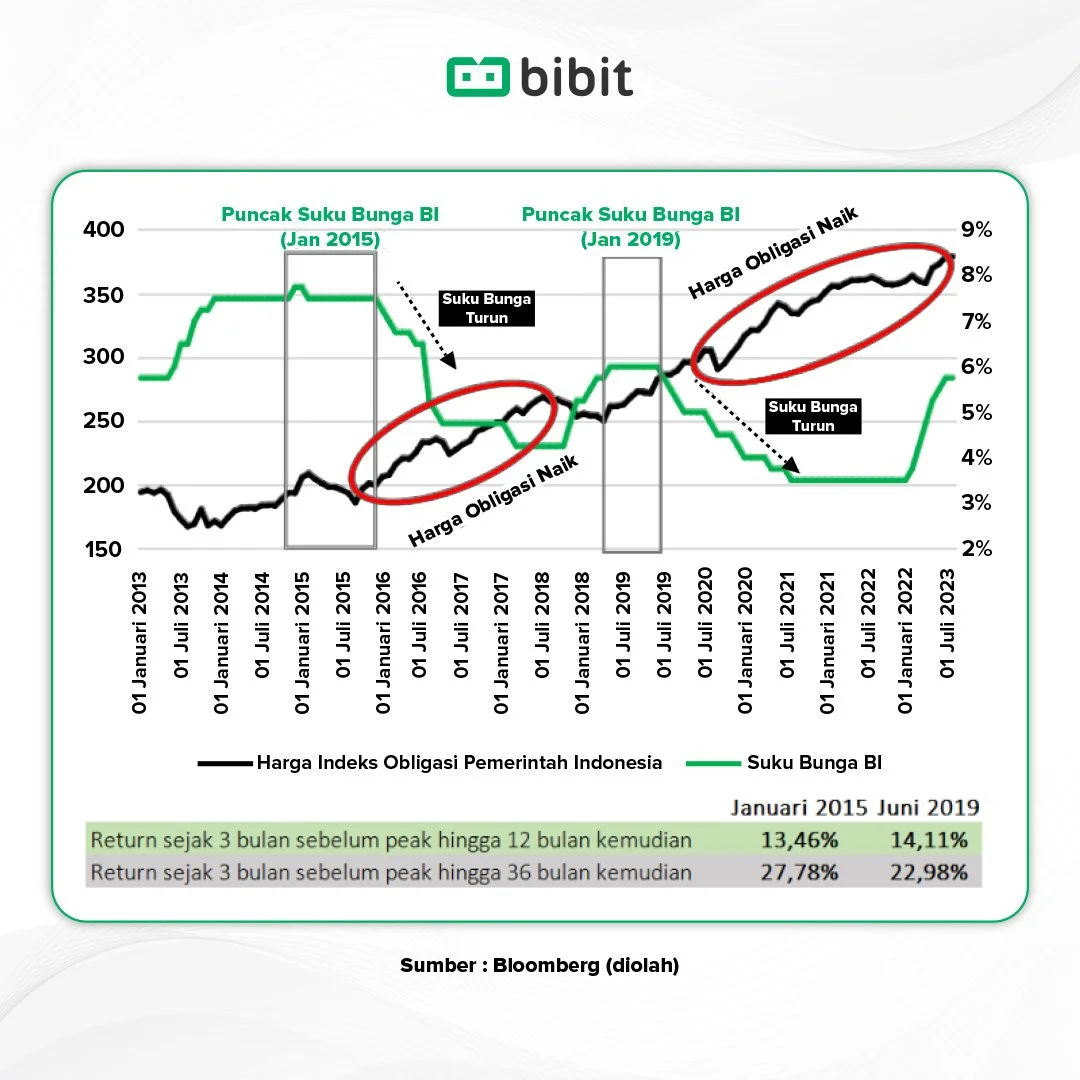

Berdasarkan grafik di atas,suku bunga Bank Indonesia mulai mendekati level yang sama dengan Juni 2019 (6%) sebelum diturunkan perlahan oleh Bank Indonesia . Artinya, suku bunga Bank Indonesia berpotensi telah mencapai puncak (peak). Apalagi Bank Indonesia sudah menahan posisi suku bunga di 5,75% dalam 2 bulan terakhir (Februari dan Maret 2023) seiring dengan mulai melandainya inflasi (4,97% per Maret 2023)

Kapan Waktu yang Ideal untuk Beli Obligasi?

Per 4 April 2023, imbal hasil (yield) obligasi Pemerintah Indonesia tenor 10 tahun (ID10Y) berada di 6,7% dan sepanjang kuartal I/2023 bergerak di rentang 6,6% - 7%. Sementara jika dibandingkan dengan kuartal I/2022 (tahun lalu), ID10Y berada di level 6,5%.

Dengan demikian, jika nantinya suku bunga Bank Indonesia mulai dipangkas, maka tak menutup kemungkinan ID10Y mendekati 6,5% dan harga obligasi pun meningkat. Sehingga saat ini bisa menjadi kesempatan bagi investor untuk melakukan cicil beli (dollar cost averaging) saat harga obligasi belum naik dan risiko penurunan cenderung terbatas.

Mari kita lihat studi Tim Bibit berdasarkan data historis saat terjadinya pemangkasan suku bunga Bank Indonesia pada Januari 2015 dan Juni 2019. Terlihat jika investor sudah mulai mengumpulkan obligasi 3 bulan sebelum puncak suku bunga, maka return yang diperoleh bisa optimal yakni 13,46% (jika hold selama 1 tahun) dan 27,78% (jika hold selama 3 tahun). Kuncinya adalah: ketika suku bunga turun.

Baca Juga: Cara Pilih Reksa Dana Obligasi, Analisis dengan Indikator Ini

Performa Reksa Dana Obligasi

Performa obligasi yang positif juga akan tercermin pada performa Reksa Dana Obligasi. Sebab Reksa Dana Obligasi menempatkan minimal 80% asetnya di surat utang dan sukuk (obligasi).

Lalu bagaimana dengan performa Reksa Dana Obligasi di aplikasi Bibit? Berikut ini adalah performa 2 produk Reksa Dana Obligasi di Bibit yang menempatkan sebagian besar asetnya di obligasi pemerintah.

Strategi dollar cost averaging atau nabung rutin bisa juga kamu terapkan dalam investasi di Reksa Dana Obligasi. Terlebih Reksa Dana Obligasi juga cocok untuk investasi jangka menengah hingga panjang (di atas 5 tahun) untuk tujuan keuangan seperti mengumpulkan dana pendidikan anak, dana umroh, DP rumah, dan lainnya. Yang terpenting adalah, kenali dengan baik instrumen investasi pilihanmu dan sesuaikan dengan dengan tujuan keuangan, profil risiko, dan time horizon!

Writer: Tim Edukasi

Disclaimer: Konten dibuat untuk tujuan edukasi dan bukan merupakan rekomendasi untuk membeli/menjual reksa dana/produk tertentu.