Pandemi covid-19 sempat membuat IHSG terkoreksi hingga 38% sepanjang Januari-Maret 2020. Tak butuh waktu lama, kejatuhan ini disambung dengan pemulihan hingga akselerasi yang berlangsung sejak 2021 sampai 2022 akhir.

Di sinilah momen normalisasi mulai terjadi, khususnya pada 2023. Lalu, apakah performa pasar saham yang sempat naik 10,1%YoY di 2021 dan 4,1%YoY di 2022 akan kembali terulang di 2023? Atau ada alternatif aset lain yang dapat menjadi pemenang? Yuk temukan jawabannya!

Menyambung kilas balik singkat di awal, kita dapat melihat bahwa salah satu indikator ekonomi tiap negara yakni Produk Domestik Bruto (PDB) / GDP baik di Amerika Serikat (AS) maupun Indonesia diestimasikan melambat pada 2023 oleh International Monetary Fund (IMF).

Kondisi 2020 yang terpuruk sudah ‘diobati’ pada 2021-2022 dan normalisasi pun diperkirakan terjadi tahun ini. Bahkan PDB AS diekspektasikan hanya mencapai 1,4% (lebih rendah daripada pra-pandemi). Sementara PDB Indonesia diekspektasikan masih lebih solid di angka 4,8% (sedikit lebih rendah dibandingkan pra-pandemi).

Sementara itu, penurunan inflasi di AS diekspektasikan lebih susah dibandingkan dengan Indonesia. Hal ini terlihat dari inflasi AS pada 2023 yang diperkirakan IMF masih kuat di level ~6% dan 3x lipat lebih tinggi dibandingkan pra-pandemi. Sebaliknya, inflasi di Indonesia diestimasikan sudah kembali ke ‘jalur aman’ yakni 3% dan hanya berbeda tipis dengan inflasi pada 2019 yakni 2,8%.

Walaupun demikian, kesamaan yang bisa kita peroleh dari kondisi inflasi AS dan Indonesia adalah terjadi kenaikan signifikan sepanjang 2022 atas pemulihan ekonomi. Apa efeknya?

Tren inflasi yang memanas ini membuat Bank Sentral Amerika (The Fed) maupun Indonesia (Bank Indonesia/BI) secara agresif menaikkan suku bunga acuan. The Fed menaikkan suku bunga acuan dari 0,25% pada Maret 2021 dan mencapai 5% pada Maret 2023. Sedangkan suku bunga Indonesia (BI7DRR) naik dari 3,5% (Maret 2021) ke 5,75% pada Maret 2023.

Hal inilah yang membuat ‘perjalanan’ investasi di 2023 tidak semudah 2020-2022. Kenapa demikian?

Jawabannya adalah karena jumlah likuiditas alias uang yang beredar masih melimpah sepanjang 2020-2022. Likuiditas ini berasal dari kebijakan moneter longgar (quantitative easing) atau penerbitan uang oleh hampir seluruh bank sentral di dunia guna membangkitkan ekonomi yang tertekan akibat pandemi. Akibatnya, money supply yang tinggi ini sebagian besar mengalir ke pasar keuangan, salah satunya saham.

Tak heran jika pergerakan pasar saham kompak menguat kala itu seperti yang tercermin pada grafik berikut:

Bagaimana dengan 2023?

Kenaikan suku bunga secara agresif sejak pertengahan 2022 hingga saat ini merupakan bentuk kebijakan moneter ketat (quantitative tightening) oleh bank sentral, termasuk The Fed dan Bank Indonesia. Akibatnya, likuiditas yang sebelumnya sangat berlebih kini mulai berkurang secara bertahap.

Akibatnya, dorongan untuk pasar saham pun melemah dan membuat harga saham berpotensi lebih susah untuk naik. Belum lagi normalisasi kinerja berbagai perusahaan juga membuat investor mulai memperhitungkan kembali valuasi wajar dari tiap emiten. Koreksi pun terjadi di IHSG sebesar -1,28%YTD serta indeks global AS seperti Dow Jones -3,11% YTD.

Inilah yang menjadi alasan utama mengapa performa gemilang aset ekuitas (saham) terlihat lebih sulit untuk kembali terulang pada tahun ini!

Apa yang Harus Dilakukan Investor?

Stay Invested! Prinsip ini tetap menjadi hal penting untuk dilakukan, walaupun dengan jenis instrumen investasi yang berbeda. Jika 2020-2022, strategi yang ideal adalah offensive, maka kini strategi defensif-lah yang lebih relevan untuk diterapkan.

Salah satu aset yang layak dipertimbangkan ataupun dipertahankan yakni Obligasi. Pasalnya kenaikan suku bunga tentu tak akan berlangsung tanpa henti. Ketika inflasi berhasil dikendalikan, salah satunya Indonesia, maka laju kenaikan suku bunga pun bisa dihentikan.

Hal ini tercermin dalam keputusan BI yang sudah mempertahankan BI7DRR di level 5,75% pada Februari-Maret 2023 (sebelumnya telah naik enam kali berturut-turut ).

Kenaikan BI7DRR dari 3,5% ke 5,75% turut membuat imbal hasil obligasi Pemerintah Indonesia tenor 10 tahun (ID10Y) sempat naik hingga ke 7,7% pada Oktober 2022. Artinya, harga obligasi cenderung turun dan investor bisa mengambil kesempatan untuk cicil beli di harga yang murah (yield berkebalikan dengan harga).

Bagaimana dengan Sekarang?

Obligasi masih menjadi aset yang menarik. Kini ID10Y telah berada di level 6,8% dan masih lebih tinggi dibandingkan dengan posisi ID10Y per Maret 2022 yakni 6,5%.

Dengan melihat ruang kenaikan suku bunga BI yang kian sempit, maka risiko penurunan harga obligasi juga makin kecil. Apalagi jika suku bunga BI mulai dipangkas, maka reli harga obligasi kian kuat!

Oleh karena itu, Reksa Dana Obligasi pun menjadi salah satu aset yang dapat dipertimbangkan. Alasannya Reksa Dana Obligasi menempatkan 80% dananya di aset obligasi.

Performa Reksa Dana Obligasi di Aplikasi Bibit

Umumnya ada Reksa Dana Obligasi yang didominasi oleh obligasi korporasi dan ada pula yang obligasi pemerintah. Pada kondisi saat ini, dengan potensi inflasi Indonesia yang terkendali, maka Reksa Dana Obligasi dengan komposisi obligasi pemerintah bertenor panjang akan lebih diuntungkan.

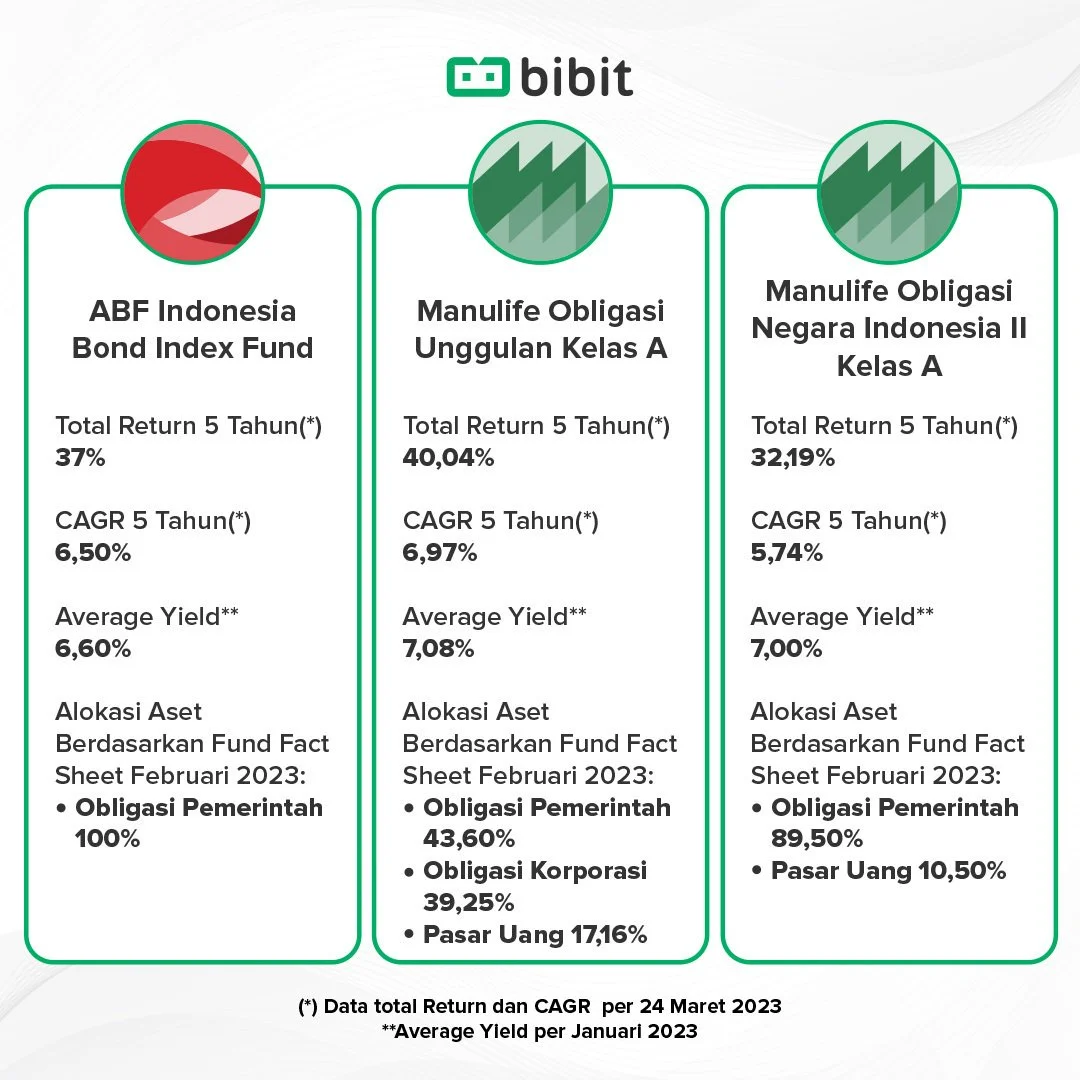

Berikut ini adalah 3 produk Reksa Dana Obligasi di Bibit yang memiliki eksposur ke obligasi pemerintah:

Ketiga produk tersebut memiliki CAGR 6,4% dalam 5 tahun terakhir. Selain itu, average yield per Februari 2023 yakni sebesar 5,89%. Performa ini tentu lebih unggul dibandingkan suku bunga BI sebesar 5,75% maupun inflasi Indonesia per Maret 2023 sebesar 5,47%. Begitu pula jika dibandingkan dengan rata-rata kinerja IHSG yang selama 5 tahun terakhir hanya tercatat 1,51%.

Jadi, sudah siap untuk mengevaluasi strategi investasi kamu di tahun ini?

Writer: Tim Edukasi

Disclaimer: Konten dibuat untuk tujuan edukasi dan bukan merupakan rekomendasi untuk membeli/menjual reksa dana/produk tertentu.