Mengelola keuangan itu ibarat sebuah seni. Nggak ada aturan yang bersifat mutlak dan strategi setiap orang berbeda satu sama lain.

Semua tergantung kebutuhan masing-masing orang. Tapi, pengelolaan yang kurang tepat akan berakibat fatal bagi seseorang. Arus kas bisa negatif, sehingga nggak punya uang sama sekali atau bahkan harus pinjam ke kerabat.

Sebaliknya, jika keuangan dikelola dengan baik, maka arus kas akan positif. Dengan demikian, seseorang bisa menentukan rencana jangka pendek dan panjang dengan matang.

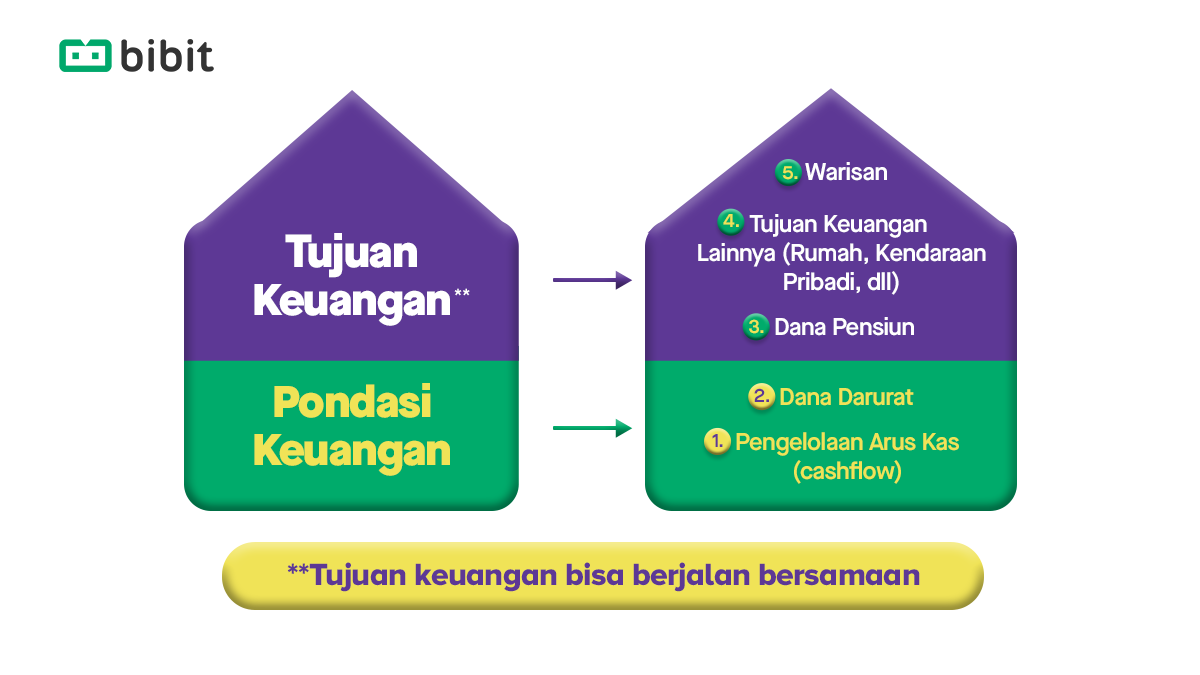

Untuk bisa mengelola dengan baik, ada baiknya pahami dulu tentang piramida keuangan untuk menentukan skala prioritas.

Pertama, kelola arus kas. Hal ini menjadi fondasi keuangan paling awal bagi setiap orang.

Ibarat bangunan, keuangan juga harus punya fondasi yang kuat agar tetap kokoh. Artinya, jika arus kas minus, maka keuangan akan berantakan. Kalau positif, artinya fondasimu kokoh.

Fondasi yang kuat bisa diawali dengan arus yang positif. Kuncinya, pemasukan harus lebih besar dibandingkan pengeluaran.

Sebagai gambaran, A mendapatkan gaji sebesar Rp8 juta per bulan. Hal itu berarti pengeluaran A harus di bawah Rp8 juta agar arus kas tetap positif.

Di sisi lain, B mendapatkan gaji hingga Rp20 juta per bulan. Namun, pengeluarannya mencapai Rp25 juta per bulan. Artinya, arus kas keuangan B tidak sehat alias negatif.

Ingat, kuncinya bukan seberapa besar gaji. Tapi arus kas harus tetap positif.

Kedua, dana darurat. Setelah berhasil menjaga arus kas tetap positif, seseorang harus mengalokasikan sebagian pemasukannya untuk dana darurat.

Hal ini karena dana darurat penting untuk dimiliki sebelum kita ingin mencapai tujuan keuangan lain. Dana darurat tersebut bisa digunakan untuk kondisi tak terduga, seperti sakit hingga terkena pemutusan hubungan kerja (PHK).

Seseorang yang belum menikah harus punya dana darurat minimal 3x-6x dari pengeluaran bulanan. Jika pengeluaran A sebesar Rp5 juta per bulan, maka harus memiliki dana darurat minimal Rp15 juta.

Tapi, jika A sudah menikah maka harus 6x-9x dari pengeluaran yang berarti minimal Rp30 juta. Sementara, dana darurat A minimal harus mencapai 9x-12x dari pengeluaran atau minimal sebesar Rp45 juta jika sudah menikah dan punya anak.

Berikut rinciannya:

Ketiga, dana pensiun. Setelah arus kas dipastikan aman dan dana darurat sudah terkumpul, saatnya naik level menyiapkan dana pensiun.

Berdasarkan aturan BPJS Ketenagakerjaan, tenaga kerja bisa mulai mengambil manfaat pensiun di usia 58 tahun. Namun, karyawan bisa pensiun sebelum berusia 58 tahun.

Ambil contoh, A berusia 29 tahun dan memiliki target pensiun di usia 58 tahun. Artinya, A punya waktu 29 tahun untuk mengumpulkan dana pensiun.

Lalu, A harus menghitung berapa biaya hidupnya selama satu bulan dan satu tahun. Hal itu bisa dihitung dari berbagai kebutuhan, seperti makan, belanja bulanan, air, listrik, internet, hingga transportasi.

Berikut contoh pengeluaran bulanan:

Kamu bisa menghitung dana pensiun sendiri dengan menggunakan kalkulator Dana Pensiun Bibit seperti di bawah ini:

Dari hitungan itu akan menghasilkan:

Berdasarkan hitung-hitungan Bibit, A yang memiliki tingkat harapan hidup mencapai 75 tahun harus menyiapkan dana pensiun minimal Rp2,78 miliar untuk dana pensiun. Artinya, kamu harus menyisihkan uang hingga Rp8 juta per bulan jika hanya menabung di bank.

Tapi, jika A berinvestasi reksa dana di Bibit dengan tingkat asumsi return 7 persen per tahun, maka A hanya perlu menyisihkan uang sebesar Rp2,65 juta per bulan.

Kalau penasaran, kamu bisa coba menghitung kebutuhan dana pensiunmu sendiri di kalkulator Bibit dengan klik di sini!

Keempat, tentukan tujuan keuangan lain, seperti rumah atau kendaraan pribadi sembari mengumpulkan dana pensiun. Jadi, mengumpulkan dana pensiun bisa jalan beriringan dengan tujuan keuangan lain.

Misalnya, alokasi gaji A masih sisa setelah membayar semua kewajiban hingga dana pensiun, maka A bisa menggunakan dana sisa tersebut untuk menabung membeli rumah atau kendaraan pribadi.

Kelima, warisan. Sebagai seseorang yang akan bertumbuh menjadi orang tua hingga kakek atau nenek, maka tak ada salahnya menyiapkan warisan untuk sang anak atau cucu jika masih memiliki sisa dana setelah membayar semua kewajiban dan tabungan dana pensiun.

Inilah lima piramida yang bisa kamu jadikan acuan dalam mengelola keuangan. Melakukannya memang tak semudah membalikkan telapak tangan, tapi bukan berarti ini semua mustahil.

Ibarat pepatah 'dikit-dikit menjadi bukit', kamu bisa mengumpulkannya pelan-pelan. Nggak harus langsung banyak.

Asal rutin dan disiplin, kamu pasti bisa mencapai tujuan keuangan jangka panjang!