“Build your wealth in the red days”

Kejatuhan berbagai bank di Amerika Serikat (AS) seperti Silicon Valley Bank (SVB), Silvergate Bank, Signature Bank, serta First Republic Bank di pertengahan Maret 2023 menjadi perhatian investor. Begitu pula kejatuhan Credit Suisse (CS) yang berujung pada aksi akuisisi oleh UBS Bank.

Hal ini membuat kepercayaan nasabah dan investor terhadap sistem keuangan menurun. Kenaikan suku bunga bank sentral secara agresif dinilai para ekonom global menjadi salah satu akar permasalahannya.

Namun koreksi yang dialami oleh berbagai perbankan global tak berlangsung lama. Tekanan di indeks global juga mereda seiring ekspektasi investor bahwa The Fed tidak lagi memperpanjang aksi hawkish. Sepanjang Maret 2023, ketiga indeks global AS naik rata-rata 8,52%. Sebaliknya, IHSG masih tertekan -0,67%YTD diikuti dengan jumlah transaksi harian yang turun ~32%YoY.

Lantas, apakah kini masih menjadi momen tepat untuk investasi? Instrumen apa yang layak dibeli?

Kolapsnya Beberapa Bank Global dan Sinyal Dovish The Fed

Trust Issues in Banking. Berawal dari kejatuhan Silicon Valley Bank (SVB) yang menjadi penyalur kredit utama bagi ~70% perusahaan startup di dunia, krisis perbankan menjalar ke bank AS lainnya. Silvergate dan Signature Bank yang berhubungan dengan FTX juga kolaps hingga First Republic Bank yang sempat ‘goyah’ namun akhirnya diselamatkan oleh 11 bank besar dengan sokongan dana sebesar US$30 miliar.

Tak hanya di AS, masalah likuiditas perbankan yang ketat juga terjadi di Eropa. Salah satunya Credit Suisse (CS) yang akhirnya diakuisisi oleh UBS dengan nilai USD3,2 miliar dan terbaru yakni Deutsche Bank (DB) yang sempat menimbulkan kekhawatiran temporer akibat keputusan untuk melunasi pinjaman obligasi lebih dini.

Rentetan kejadian tersebut membuat kepercayaan nasabah menurun, ditandai dengan adanya penarikan (withdrawal) secara masif. Investor global pun kini mengkhawatirkan terulangnya kasus Lehman Brothers di 2008.

Interest Rate Crisis is the Cause! Kenaikan suku bunga secara agresif oleh berbagai bank sentral, khususnya The Fed diyakini para ekonom menjadi salah satu penyebab tertekannya para perbankan. Apalagi kenaikan suku bunga sepanjang 2022 merupakan yang tercepat dalam 2 dekade terakhir.

Menyikapi hal tersebut, bantuan dari The Fed kembali dikucurkan berupa pinjaman (loan) ke perbankan senilai US$338 miliar pada akhir Maret 2022. Namun perlu diingat bahwa kebijakan tightening masih berjalan dengan adanya pengurangan bonds (obligasi) dan MBS (Mortgage-Backed Securities).

Di sisi lain, investor global mulai mengantisipasi kembali adanya probabilitas The Fed untuk mengambil sikap dovish (menghentikan dan/atau memangkas suku bunga AS). Pasalnya, jika menilik dari dot plot The Fed yang terbaru, Federal Fund Rates (FFR) diproyeksikan akan naik terbatas ke 5%-5,25% pada 2023. Artinya ‘hanya’ tersisa satu kali kenaikan FFR sebesar 25 bps pada FOMC berikutnya dan kini suku bunga AS diestimasikan makin mendekati puncaknya.

Hal ini juga tercermin dari hasil CME FedWatch Tool (per 31 Maret 2023) di mana investor mengestimasikan adanya penurunan FFR sebesar 25bps pada FOMC 14 Juni 2023.

Probabilitas penurunan suku bunga AS diekspektasikan kian besar pada FOMC Juli - Desember 2023 mendatang.

Apa Imbasnya ke Perbankan Indonesia?

Kabar baiknya, tidak ada dampak langsung dari krisis perbankan global ke perbankan Indonesia mengingat landscape bisnis, segmentasi nasabah, dan strategi yang diterapkan berbeda. Bahkan hal ini sudah dibuktikan melalui stress test yang dilakukan oleh Bank Indonesia terhadap perbankan umum. Hal ini juga didukung dengan keadaan yang cenderung kuat dari perbankan Indonesia dengan beberapa matriks berikut ini:

Sumber: diolah dari Kompas

Namun, masalah ini tetap membuat investor ambil aksi wait and see sehingga aliran dana investor asing ke Indonesia pun menurun. Lalu, apakah investasi tetap relevan dilakukan di kala pasar sedang berfluktuasi dan cenderung melemah?

Stay Invested in the Bad Times? Why Not?

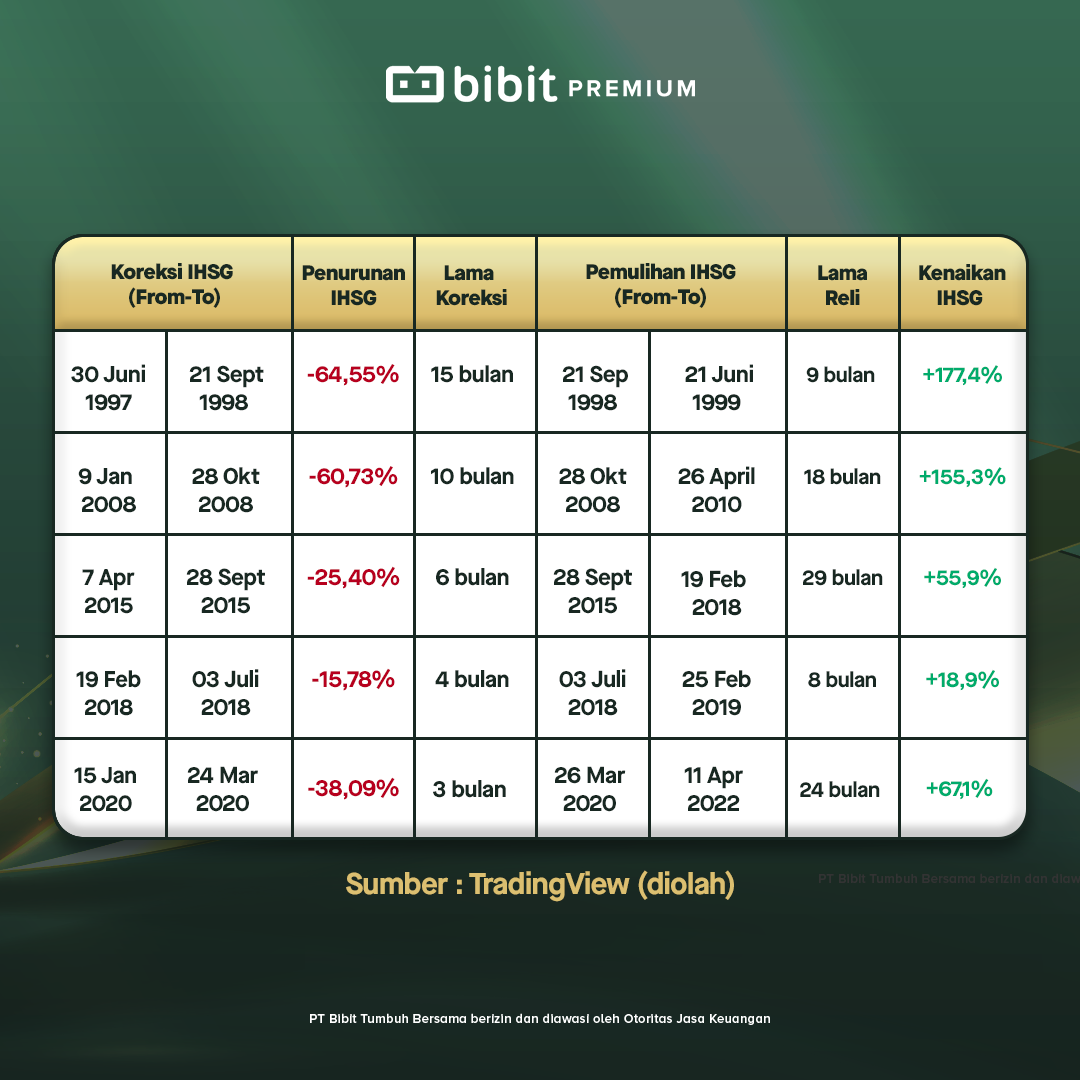

Sejak 1998 hingga 2022, Indonesia pernah mengalami 5 krisis besar yakni pada 1998, 2008, 2015, 2018 dan 2020. Saat itu, Indeks Harga Saham Gabungan (IHSG) juga ikut terkoreksi masing-masing -65%, -62%, -27%, -17%, dan -38%.

Namun, koreksi itu hanya temporer.

Jika diamati, pasca koreksi usai akan selalu disambung dengan reli (peningkatan secara signifikan) IHSG yang lebih kuat seperti yang terangkum dalam tabel berikut:

Lalu Bagaimana dengan Performa Obligasi?

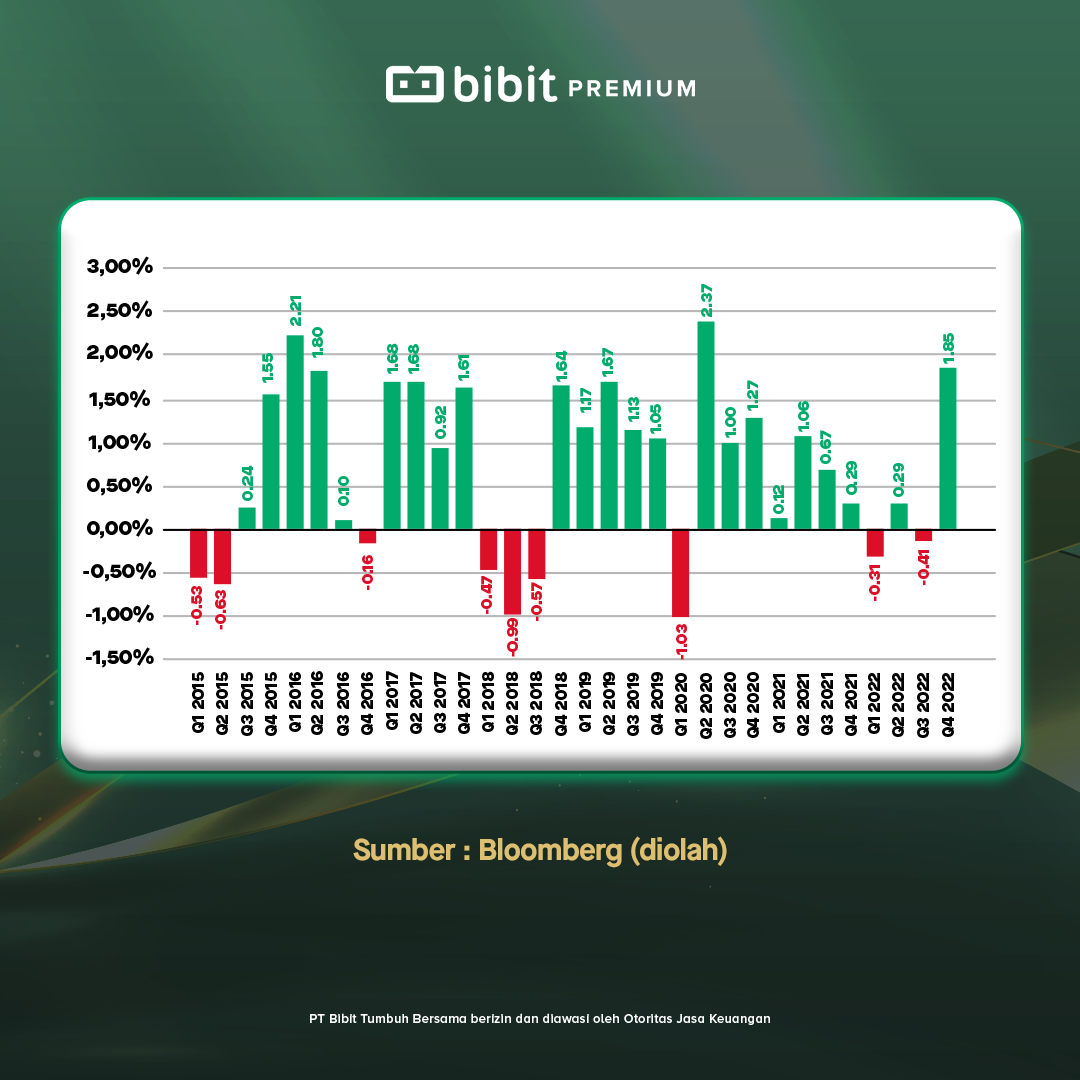

Melansir data dari Indeks Komposit Obligasi (IBPA), pada momen terjadinya koreksi pasar (2015, 2018 dan 2020), performa IBPA juga sempat tertekan. Namun demikian, kinerja IBPA berhasil naik signifikan setelahnya. Sekali lagi, koreksi itu temporer.

Apa yang bisa kita pelajari?

Koreksi pasar (saham & obligasi) selalu terjadi secara berulang dengan alasan yang berbeda-beda dan juga kedalaman koreksi yang beragam.

Namun, koreksi juga menjadi waktu terbaik untuk membeli aset di harga yang lebih murah sehingga imbal hasil investasi bisa optimal dalam jangka panjang.

How to Invest in the Bad Times?

Investasi di kala pasar sedang lesu memang tidak mudah, khususnya dari segi psikologi dan alokasi dana. Berikut ini adalah beberapa tips yang bisa diterapkan oleh investor :

Dollar Cost Averaging (DCA) - Strategi basic ini selalu relevan untuk dilakukan kapanpun. Ketika pasar koreksi, jangan berusaha untuk melakukan market timing karena tingkat kesalahan akan cenderung lebih tinggi.

Diversify - menjadi kurang bijak jika alokasi dana hanya terkonsentrasi dalam satu aset saja. Diversifikasi bisa membantu stabilitas performa portofolio, sehingga ketika salah satu jenis aset mengalami penurunan, aset lainnya bisa bantu menopang kinerja investasi.

Do Nothing - Hal ini terdengar aneh, namun inilah yang disarankan juga oleh Warren Buffet. Anda bisa tidak melakukan apapun jika ‘dana dingin’ (idle fund) untuk investasi memang belum tersedia. Namun ini juga dengan catatan bahwa investasi yang dimiliki saat ini sudah dianalisis dan masih sejalan dengan investment goals anda.

Where to Invest in the Bad Times?

Obligasi. Salah satu aset investasi yang menarik saat ini adalah obligasi. Di tengah suku bunga BI yang kini berada di level 5,75% dan makin mendekati posisi BI7DRR pada 2019 yakni 6% serta inflasi yang makin terkendali, maka ada kemungkinan bagi BI untuk menahan hingga memangkas suku bunga nantinya. Jika hal tersebut terjadi, maka harga obligasi bisa naik.

Saham. Sejak awal tahun IHSG masih melemah -0,67% YTD dengan outflow sebesar Rp 2,6T. Namun valuasi IHSG per akhir Maret 2023 yakni PE (forward) 12,9x - lebih rendah dibandingkan rata-rata 5Y yakni PE 15,7x.

Investor memang masih wait and see di tengah kondisi pasar yang tidak pasti. Namun sebenarnya ada beberapa katalis positif bagi ekonomi Indonesia seperti yang telah dipaparkan oleh tiga Manajer Investasi dan telah Bibit rangkum di sini.

Fakta Menarik Lainnya

Obligasi pemerintah dengan tenor panjang akan lebih menarik seiring dengan inflasi yang melandai dan suku bunga yang berpotensi turun.

Belajar dari kejadian pada Januari 2015 dan Juni 2019 (suku bunga mencapai puncak dan selanjutnya mulai dipangkas), investor bisa memperoleh return optimal sebesar 13%-14% dalam setahun dan 22%-27% dalam tiga tahun jika menyimpan obligasi yang dibeli ~3 bulan sebelum suku bunga mencapai puncak (peak) dan akhirnya mulai dipangkas.

Suku bunga Bank Indonesia yang telah ditahan sejak Februari 2023 di 5,75% dapat menjadi indikasi bahwa ‘puncak’ BI 7 Days Repo Rate (BI7DRR) telah terlihat. Dengan demikian, cicil beli atau menggunakan strategi DCA di Reksa Dana Obligasi menjadi hal yang bijak dan layak untuk dilakukan.

Jadi ketika BI7DRR turun, investor bisa menikmati kenaikan dari harga obligasi dan mendapat return optimal.

Emotional Intelligence is important in investing..

Naik turunnya pasar dalam jangka pendek seringkali membuat investor merasa enggan atau bahkan jera untuk bertahan dengan status sebagai investor. Di sinilah kecerdasan emosional investor turut diuji untuk tetap disiplin pada tujuan jangka panjang sehingga prinsip stay invested berhasil dilakukan. Jangan sampai ‘koreksi’ menjadi alasan untuk berhenti berinvestasi. Semoga perjalanan investasi anda tetap menyenangkan bersama dengan Bibit!

Writer: Tim Edukasi

Disclaimer: Data berdasarkan kinerja masa lalu dan tidak menjamin performa di masa depan. Tulisan ini bertujuan untuk edukasi, bukan rekomendasi untuk membeli/menjual produk reksa dana tertentu.